一、新加坡家族办公室新规出台

2022年4月11日,新加坡金融监管局宣布了由家族办公室直接管理的资金符合第13O条和第13U条税收豁免计划的更新条款。新规下,投资门槛提高,13O计划下基金的最低资产管理规模为1000万新元,并且要在两年内增加到2000万新元。此前,新加坡金管局对13O计划并无最低资产管理规模要求,13U计划的门槛则是5000万新元。新规已于4月18日生效。

二、新加坡家办概况及常见架构

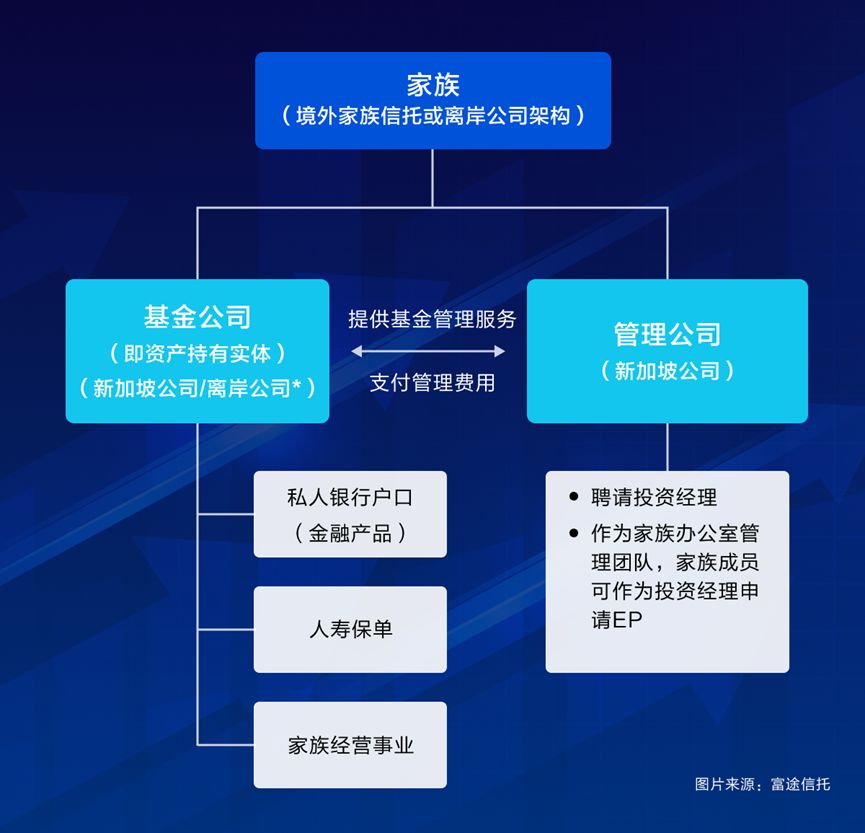

新加坡家族办公室一般包括两家公司,一家是基金公司,持有家族拥有的各类资产,另一家是基金管理公司(也可称为单一家族办公室),该公司向基金公司提供基金管理服务。基金公司可申请适用新加坡《1947年所得税法案》中的税收豁免计划,即13O计划和13U计划,而基金管理公司基于管理家族财富的需要,可聘请家族成员及当地专业投资人士作为投资经理,申请人可作为基金管理公司的董事,符合条件的家族成员可作为投资经理进而可申请新加坡工作准证(EP)并前往新加坡进行投资管理工作。同时,EP持有人的家族成员,包括配偶、21岁以下的未婚子女及父母可通过申请DP及LTVP的方式获取新加坡签证。新加坡家族办公室因其在财富管理、税收优惠和身份规划等方面的优势,受到全球富豪的关注。

新加坡家办常见的架构如下:

备注:13O计划下,基金公司只能是新加坡注册公司,而13U计划下,基金公司可以是各种实体(新加坡或离岸公司、信托和有限合伙皆可)。家办架构搭配家族信托优势详见【新加坡家办常见问答Q1】。

三、新加坡家办新规具体条款对比及解析

新加坡家办新规调整主要涉及4个方面:最低资产管理规模、本地投资、专业投资者数量和总业务支出。

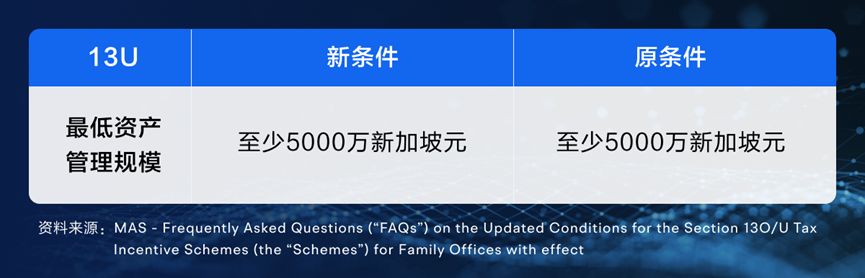

1. 最低资产管理规模

新规下,13O投资门槛提高,基金最低资产管理规模为1000万新元,申请人须承诺在两年内增加到2000万新元。此前,新加坡金管局对13O计划并无明确的最低资产管理规模要求,但建议至少500万新加坡元。

13U计划的门槛则是5000万新元不变。

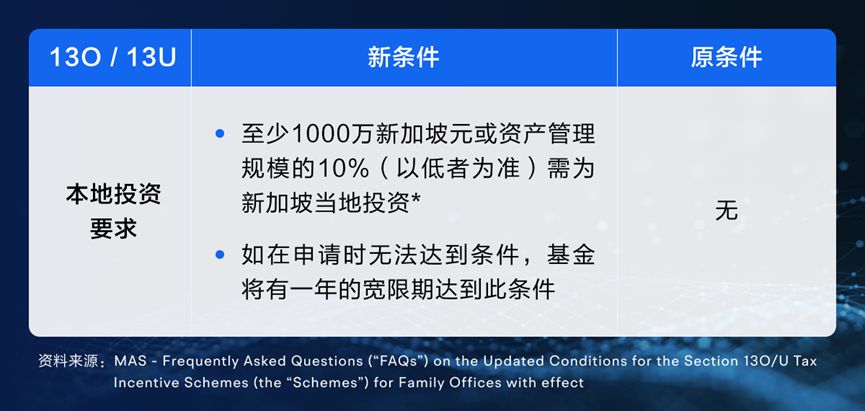

2. 本地投资

新加坡金管局规定,家办的基金公司需要在任何时间点将其资产管理规模的至少10%或新币1000万(以较低者为准)投资于新加坡的“本地投资”。若申请人在申请时无法达到这个条件,基金公司将有一年的宽限期达到此条件。

13U和13O政策一样,须达到最低“本地投资”条件。

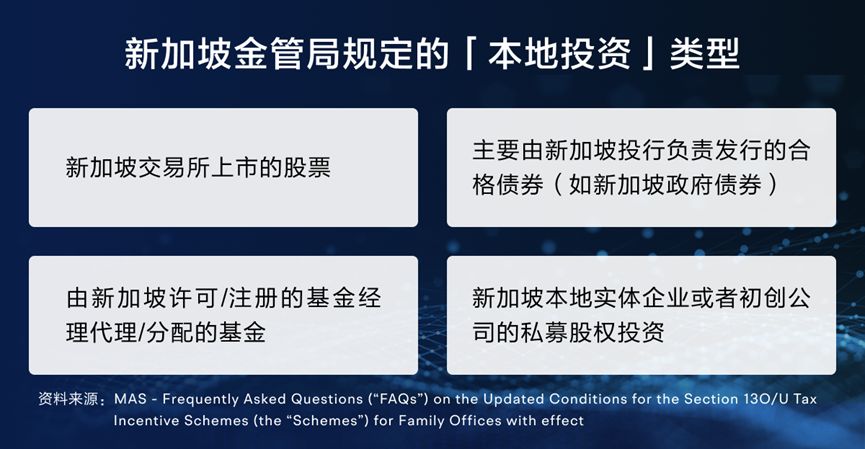

对于何为“本地投资”,新加坡金管局也有明确规定,包括以下几种类型:

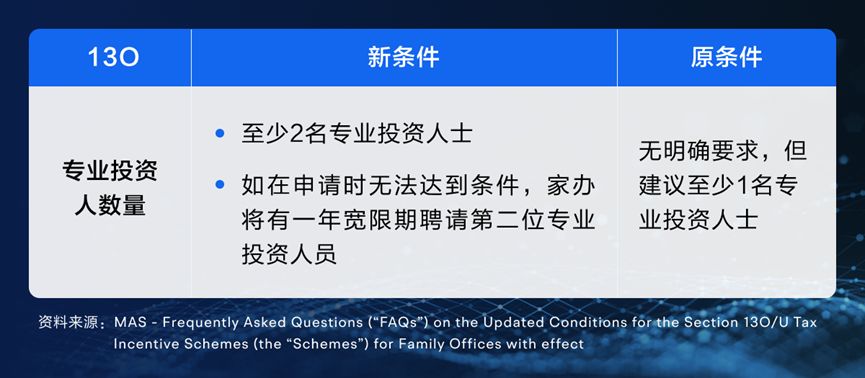

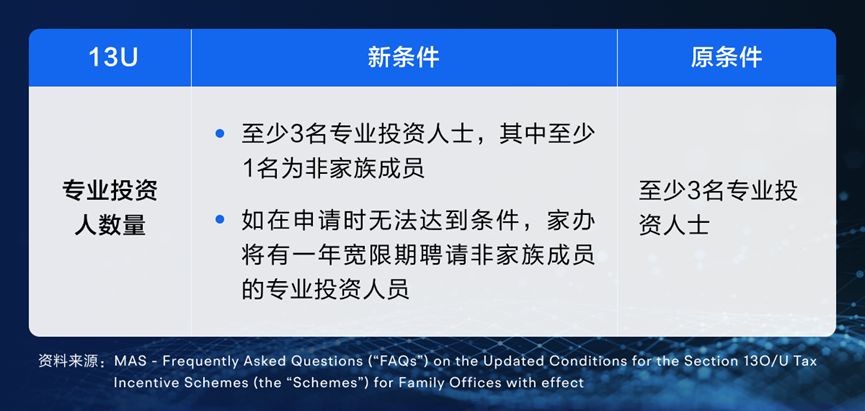

3. 专业投资人数量

新规下,13O计划的专业投资人变为至少2名,如果家办在申请时无法雇佣2名专业投资人,将获得一年的宽限期以雇佣第2名专业投资人。原政策是至少需要雇佣1名专业投资人。

新规下,13U计划要求雇佣至少3名专业投资人,其中至少1名专业投资人为非家族成员,如果家办在申请时无法雇佣1名非家族成员作为专业投资人,将有1年的宽限期满足该要求,而原政策没有非家族成员雇佣要求。

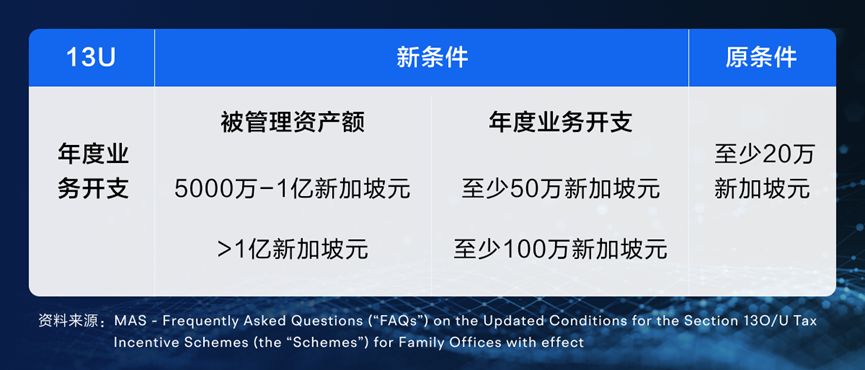

4. 分级式总年度业务开支

根据新规定,在13O和13U计划下,新加坡家办依据管理的资产规模来满足分层次的业务支出标准。新规下,13O计划最低总业务支出标准为新币20万,13U计划的最低总业务支出标准为50万。而原政策下,13O和13U的总业务开支要求为20万新元,且不受资产管理规模影响。

四、新加坡家办常见问答

Q1. 设立新加坡家办时是否需要搭建一个家族信托?

在设立新加坡家族办公室时,不一定需要设立家族信托,但考虑到家族信托在财富传承、风险隔离、隐私保护等方面的优势,富途信托董事马芸钰建议基金实体的上层架构可设置为家族信托,尽量避免个人持股。

罗夏信律师事务所私人财富团队也建议,如果客户有着特别的需求,也可以考虑在搭建家办的同时设置一个家族信托,比如说申请人需要:

- 为后代保存家族财富 — 信托能帮助成立人保留财产从而用于后代的利益并减少家族财富的分散;

- 保护家人 — 信托能确保信托资产受到保护,从而能够提供给有需要的家属;

- 整合资产 — 信托可帮助成立人将其资产整合在一个实体中;

- 避免遗嘱认证 — 因为信托资产的法定所有权属于受托人,故信托资产将不属于成立人财产的一部分而不需要进行遗嘱认证程序,因此避免了延误和不便;

- 保密性 — 信托契约是一份由成立人和受托人之间订立的私人文件而且信托文书通常无需登记;

- 灵活性 — 信托通常允许受托人在情势变更的情况下对信托资产投资、管理和分配进行灵活处理;

- 税务方面的合理规划 — 在某些情况,在经过细致规划后,配合信托可合理优化税务负担;

- 资产保护 — 有时采用信托在某些情况下可帮助保护信托资产,如受益人离婚时或受益人的债权人申索等。

家族信托可参考如下架构:

Q2. 若申请人资产管理规模超过5000万新元,选择13O计划 or 13U计划?

罗夏信律师事务所私人财富团队建议,申请人不应该以基金规模的大小来决定选择13O或13U税收激励计划,而是应该考虑其基金的性质,以及基金是否能达到相应税收激励计划的门槛要求。比如说,13O对于基金法律实体是有限制的,基金的法律实体必须是新加坡注册公司。 相反,13U比较有灵活性,对于基金法律实体无限制并且基金的管辖权也无限制。如果申请人因为各种原因(比如家庭庞大,资产多元化等)需要更灵活的结构,他们应该考虑申请13U计划。但如果申请人需求,背景偏简单、倾向于以新加坡为中心的结构,申请人应该考虑申请13O计划。

如果一个基金管理规模超过了5000万新元,申请人初步达到13U 对基金规模的门槛要求,有可能选择申请13U,享受13U较有灵活的好处。此外,如果客户已经在新加坡以外的地区通过某种实体持有资产,为了避免需要进行资产转移,建议申请人申请13U税务豁免计划。

但申请人必须注意,除基金规模的门槛要求外,13U的其他要求也会比13O的高。例如,13U的年度业务支出要求较13O高,且家族办公室必须雇佣比13O更多的投资专业人士。

Q3. 向金管局申请牌照豁免的是哪个主体?新加坡家办管理公司还是基金控股实体?

新加坡家办最基本的架构中,需要搭建两间公司,一家为基金公司,用来持有家族名下持有的各类资产,另一家为基金管理公司,用于向基金公司提供基金管理服务。

由于单一家族办公室管理的是自己家族的资产,而非他人的资产,新加坡金管局并没有打算许可并监管单一家族办公室,所以在设立单一家族办公室的过程中,可以向新加坡金管局申请豁免持有基金牌照。

Q4. 家办基金税务豁免正式生效时间?

根据新加坡金管局规定,家办基金税务豁免正式生效时间以正式提交申请材料的日期为准,比如申请人4月20日正式提交申请材料,金管局承诺在12周的时间里回复,假如金管局7月做了批复,基金税务豁免正式生效时间为4月20日。

Q5. 如新加坡基金公司持有加密货币,是否可被视为免税的“指定投资”?是否可被计入被管理资产规模?

罗夏信律师事务所私人财富团队指出根据目前的新加坡法律,有关当局尚未确定加密货币是什么类型的投资/金融资产,所以加密货币不能视为免税的“指定投资“ ,而且不能被计入管理资产规模。

Q6. 年度业务开支是指什么?

罗夏信律师事务所私人财富团队指出年度业务开支是指一个企业在经营业务过程中产生的运营成本, 比如说 (i)公司秘书费;(ii)会计费等。年度业务开支是基金必须符合的。基金管理费是基金支付给家办,基金管理费是家办的收入,基金的开支。

此外,在整个架构的运营中,还有很多隐性成本需要考虑,对于家族而言,需要整体进行合理规划,既需要实现家族办公室项目低成本运营,满足最低商业开支要求,又不至于让隐性成本产生其他过高的税负。

五、富途信托可以为家办客户做什么?

新加坡单一家族办公室项目是高净值人士实现家族财富管理和传承的重要路径,全流程涉及到很多环节,包括银行开户、信托架构搭建、公司秘书服务、申请税务优惠和牌照豁免、投资等等,是一个系统性的工作,需要将高净值人士和家族的财富和传承进行整体性规划,全流程需要4-5个专业可靠的合作伙伴一起协作完成。

富途信托作为新加坡家族信托和家办服务的专业服务商,与专业律师、税务顾问等合作伙伴合作,在全面了解客户需求的基础上,协助客户进行信托和家办架构的搭建、公司秘书服务等,还可以结合富途集团在投资交易平台、财富规划和管理等方面的优势,为客户家族提供整体全面的方案,致力于成为客户信赖的沟通窗口,节省客户沟通成本,高效地满足客户及家族的需求。

富途信托有限公司和Futu Trustee (Singapore) Pte. Ltd.由富途控股有限公司(NASDAQ: FUTU)全资控股。富途信托有限公司是一家根据香港《反洗钱及反恐融资条例》(第615章)注册的持牌信托或公司服务提供者 (牌照号码:TC006475),以及根据香港《受托人条例》(第29章)注册的信托公司。Futu Trustee (Singapore) Pte. Ltd.是一家根据新加坡法规《信托公司法》 (Trust Companies Act) 持牌的公司,已获得新加坡金融管理局发出的信托牌照(牌照号码:TC000074)。

富途香港和新加坡信托团队汇集了来自银行信托、跨国信托服务提供商和家族办公室的优秀专家,具备丰富的家族信托和家族办公室服务经验。截至目前,富途信托已处理超过200个企业和个人客户的信托咨询和落地服务,高效反应,备受各行各业企业和高净值人士和家族的认可。

专家团队介绍

马芸钰 Pinky

富途信托 董事

香港中文大学法律硕士及香港城市大学金融学士,全球信托及资产规划学会(STEP)的荣誉会员TEP 。曾就职于知名的独立信托公司、银行信托和多家族办公室,为高净值客户提供有关家族信托、公司、身份、税务、银行、资产配置等财富和传承规划,为企业和机构客户提供ESOP、基金等业务的解决方案。

翁淑敏 Rachel

富途信托(新加坡)执行董事

英国ACCA文凭,新加坡特许会计师, 全球信托及资产规划学会(STEP)的荣誉会员TEP。曾就职于知名的独立信托公司、私人银行、多家族办公室和会计事务所,为企业及高净值客户提供有关企业及家族架构规划, 税务及理财管理, 包括信托、基金、 ESOP 、保险等方案。

Suzanne Johnston

罗夏信律师事务所 合伙人

Suzanne是罗夏信律师事务所新加坡办事处的一名私人财富、信托和英国税务律师,在复杂的跨辖区信托和遗产规划方面拥有丰富的执业经验。

Wei Kang 康唯

罗夏信律师事务所 合伙人

康律师是罗夏信律师事务所香港办公室私人财富及全球遗产规划方面的律师。康律师在涉及多辖区的复杂家族信托、税务咨询与合规,以及传承规划方面经验丰富。

Yi Lee 李诣

罗夏信律师事务所 注册境外律师

李律师擅长信托和私人财富事务。执业经验包括协助高净值个人和家族设立复杂信托、家族办公室,并制定行之有效的继任计划结构。李律师因其“面对客户的待人接物能力”而获得亚太法律500强的认可。

罗夏信律师事务所

罗夏信律师事务所(Stephenson Harwood)在全球拥有超过1100名员工,其中包括190多位合伙人,致力于为客户达成商业目标——客户包括上市及私人企业、各大机构和个人。透过该律所与新加坡和中国内地一流独立律所联盟,罗夏信律师事务所成员可以就香港、中华人民共和国(中国内地)、加拿大、英国和新加坡的法律提供法律意见。几十年以来,罗夏信律师事务所一直为私人客户及其家族打理法律事务。该律所始终了解,私人客户需要广泛的服务内容,远不止传统的“私人客户”公司所提供之服务。这是因为该律所客户通常是企业且具备国际背景,同时经常又牵涉复杂的跨国利益。罗夏信律师事务所专业知识涵括:信托及遗产规划、房地产、企业继任计划、慈善信托及机构的成立和注册、公司行政、家庭信托争端、私人飞机及游艇、加拿大税务及遗产规划、香港税务、中国税务、ESG及可持续业务及慈善事业。